又一家券商申请基金托管牌照!

今年出现了第一家申请基金托管牌照的券商。

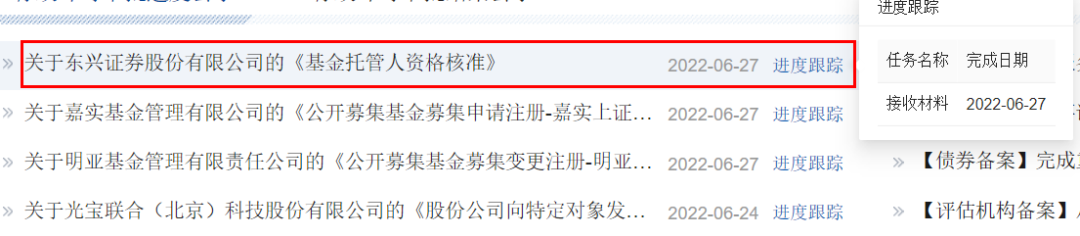

证监会最新披露的信息显示,东兴证券于6月27日提交了申请基金托管资格的补充材料这意味着继去年11月天风证券提交基金托管资格申请材料后,又有一家券商申请基金托管资格

伴随着基金业务的快速发展和不断扩大,越来越多的券商和银行进入了基金托管行业资金托管等业务资格的申请正成为券商抢滩的热门牌照之一,也吸引了众多中小券商入围截至目前,已有29家券商获得基金托管资格,5家券商正在排队申请牌照

东兴证券申请基金托管资格。

日前,东兴证券向证监会提交了基金托管资格申请材料,并于当日监管收到此前,年内尚未有证券公司提交新的基金托管人资格审批申请,因此东兴证券成为2022年首家申请托管人牌照的券商

公司注册资本32.32亿元,在全国设有93家分公司和证券营业部2021年,东兴证券实现营业收入53.76元,净利润16.52亿元

从业务条线的盈利能力来看,东兴证券的传统优势是自营业务和投行业务2021年,东兴证券自营业务盈利7.5亿元,投行业务盈利7.57亿元

关于基金托管的申请条件,根据《基金托管办法》的要求,申请基金托管资格的商业银行及其他金融机构的净资产不得低于200亿元,风险控制指标符合监管部门的相关规定,要求有专门的基金托管部门,配备独立的安全监控系统和托管业务技术系统。

2021年年报显示,截至报告期末,东兴证券母公司净资产为265.15亿元,母公司各项业务风险控制指标符合中国证监会《证券公司风险控制指标管理办法》的相关规定。

根据Wind的统计,就东兴证券目前的净资产而言,其在100多家券商中的排名并不是第一水平,仍处于中小券商行列。

五家券商排队申请基金托管牌照。

其中,在东兴证券之前,天风证券是提交申请材料最晚的券商天风证券在去年11月3日提交基金托管资格申请材料后,于半年前的11月10日迅速按照监管要求补正材料

最早申请的是西部证券,2018年提交材料日前,西部证券申请材料被证监会受理,同月12日发出补正通知书可是至今四年多过去了,我们还没有看到更新的审批动态

包括去年陆续申请的财新证券和第一创业证券,目前仍在等待审批目前这两家券商的等待时间已经超过一年值得注意的是,去年是券商申请基金托管资格的热潮年,证监会收到的券商基金托管牌照申请数量处于历年高位

银行方面,除汇丰银行有限公司于2020年提交申请外,去年已有尚萌银行,成都银行,重庆农商行,上海农商行,青岛银行先后提交申请,目前尚未获批。

一位中小券商人士表示,基金托管资格获批,增加了一个相对稀缺的牌照,有利于券商进一步打开业务空间,将在基金领域的布局和努力转化为财富管理现在很多券商都在寻求财富管理转型,托管业务,基金代销业务都与财富管理高度相关

对这张牌照的热衷,也从侧面反映出机构业务仍然是券商的重要出路招商证券预测,2022—2024年,机构业务市场空间分别为986亿,1306亿,1495亿,收入占比分别为22%,24%,25%在不少券商分析师看来,机构业务有望成为券商竞争的新赢家和输家

两年内机构投资者规模将会增加,机构行业将成为券商的重要力量据招商测算,2021年,证券行业机构业务收入约1045亿元,同比增长51%,远高于12%的收入增速

交易托管作为机构客户最重要的三大需求之一,是最基本的需求另一位券商提到,相对于衍生品等集中度更高,护城河更明显的券商机构业务分支,托管的竞争壁垒相对较低,但对整个财富管理意义重大因此,不难看出,近两年来,不少中小券商开始加入申请基金托管资格的行列,以实现业务扩张和触角延伸,也是凭借it实现弯道超车的手段之一

向监管券商发放牌照的速度已经加快。

近两年,监管向券商发放牌照的速度明显加快。

日前,东方财富发布公告称,东方财富证券已于最近几天获得中国证监会批复,东方财富证券的证券投资基金托管资格已获核准至此,具备基金托管资格的券商增至29家

东方财富证券花了7个月才拿到基金托管资格今年1月,南京证券在提交申请10个月后获得基金托管资格

去年是券商获批基金托管资格的繁荣年共有9家券商获得基金托管资格,分别是万联证券,华鑫证券,光大证券,华安证券,华福证券,长城证券,国源证券,财通证券和长江证券去年也是最近几年来获批基金托管资格数量最多的一年,而今年还没有一家券商获批基金托管资格

去年券商踊跃申请牌照,是基金行业爆发式增长和托管市场吸引力越来越大造成的同时,券商通过在公募托管,基金投资等方面发力,全力向财富管理转型是大势所趋

相比较而言,银行获得基金托管资格牌照的步伐慢了很多今年3月,苏州银行获得资金托管资格上一家拥有该资质的中资银行要追溯到2014年5月获得牌照的江苏银行此后,只有渣打银行,花旗银行和德意志银行三家外资银行获得了基金托管资格

最近几年来,伴随着进入基金托管业务的证券公司越来越多,证券公司托管的规模和市场份额逐渐增大,托管费收入增加,成为争夺基金托管这块蛋糕的强大竞争力量。

但与此同时,与银行相比,券商在资金托管业务上的相对优势仍显不足数据显示,在资金托管规模上,银行仍然占据绝对的市场份额截至2022年一季度末,银行托管资金总资产已达25.51万亿元,占总额的97.74%托管量前19的基金全部被银行占据

三家证券公司作为基金托管人的信托资金份额合计为4423.86亿份,信托资金数量为417只,占市场份额不足2%。

在证券公司中,国泰君安信托基金排名第一,但信托基金总资产仅为1757.52亿元,在综合排名中排名第20位与中国建设银行2.88万亿元和12.93%的市场份额相比,差距不容忽视

不过,业内预计,作为传统托管结算模式的补充,伴随着债券结算模式的发展,券商托管业务有望逐步提升竞争力,券商结算模式有望带动券商和托管业务的高效协同发展,推动券商打造交易,结算,托管,投研,代销一站式机构级经纪服务。

在券商结算模式下,券商不再只是公募基金的通道,而是真正为其提供销售,交易,结算,托管,研究等一系列综合服务,提升其综合服务能力。

据Wind数据显示,截至2022年6月23日,市场上共有354只公募基金采用债券结算方式其中,2022年新成立的债券模式基金达到75只,占2021年总数的近六成其中,3月份是年初以来的高峰,当月新成立的债券结算基金达到26只

如果不考虑原有老基金开始交易模式的转换,2018年,2019年,2020年和2021年新成立的基金分别只有16只,46只,62只和131只也就是说,今年,债券结算基金的数量有望创下历史纪录